Systementwicklung- Auswertung- Filter- Nachkaufen- Stopp

Systementwicklung

Schritt für Schritt von der Idee, bis hin zum fertigen Handelssystem:

- Idee

- Stepper

- Programmierung

- Parametertesting

- Test

- Filter

- Test in die "Zukunft"

- Test/ Excel

- Nachkaufen

- Handeln

Problem

Unser aller Problem ist es, ein profitables und robustes Handelssystem zu entwickeln, das möglichst einfach aufgebaut und zu handeln ist und welches am besten noch in 30 Jahren ähnlich gut wie im Backtest performt. Unser Ziel ist es an der Börse Geld zu verdienen und das möglichst konstant und ein Leben lang.

Wenn wir unser System per Hand im Chart Tag für Tag durchgehen und testen, was nach unserer Erfahrung nach, die Wenigsten tun, dauert dies sehr lange und ist fehleranfällig, da die Konzentration schnell nachlässt und man auch mal den ein oder anderen falschen Wert in die Excel Tabelle einträgt. Wir sind so auch nicht flexibel. Wir wissen nicht, was der optimale Stop für unser System ist und können dies auch nicht testen, da es sehr lange dauern würde. Viele haben dabei gar kein System und handeln jeden Tag etwas anderes, was dazu führt, dass man Geld am Markt verliert. Wenn du ein System hast und dies getestet ist, dann wird es dir auch leichter fallen, dich zu 100% an die Regeln zu halten.

Auf lange Sicht wird jedes Regelbrechen zu Verlusten führen. Wir können dir sagen, dass wir von dem Geld, das wir durch Regeln brechen nicht verdient haben, eine lange Zeit in den Urlaub fahren könnten. Daher mach bitte nicht den selben Fehler wie wir. Wenn es einmal passieren sollte, schreib dir auf, was dieser Tag an Gewinn oder Verlust gebracht hätte und was du durch das Regelbrechen verdient oder verloren hättest. Schau dir nach drei Monaten an, wie der Differenzbetrag aussieht. Natürlich kann der ein oder andere auch Glück haben. Aber auf Dauer gleicht sich der Wert dem Erwartungswert an und wenn dein System einen positiven Erwartungswert hat, sagen wir mal ein Daytradingsystem verdient mit einem Futurekontrakt im Durchschnitt 200$ pro Trade, dann kostet dich jedes Regelbrechen diese 200$.

1. Idee

Wir beobachten die Märkte und benutzen dafür ein Tool, welches einem Kassettenrekorder ähnelt, mit dem wir die Zukunft abdecken und per Maus oder Tastatur eine oder mehrere Bars vorspringen können. So müssen wir nicht sinnlos vor den Charts sitzen und warten, dass etwas passiert, sondern bekommen in einer möglichst kurzen Zeit sehr viel Erfahrung und sehen viele Regelmäßigkeiten in den Märkten. Wir können uns z.B. auch nur einen bestimmten Tag anschauen.

Sagen wir mal die Non Farm Payrolls, welche (mit Ausnahmen) jeden ersten Freitag im Monat um 14.30 veröffentlicht werden. Viele Märkte verhalten sich um diese Nachrichten sehr oft prognostizierbar und wir bekommen super Chancen, die wir leicht nutzen können. Wir müssen nicht mehr stundenlang durch den Chart scrollen und den gewünschten Tag suchen, sondern wir gelangen mit einem Klick genau zu der News, die wir uns anschauen möchten. So sparen wir uns sehr viel Zeit und konzentrieren uns auf das Wesentliche. Wichtig bei jeder Idee ist die Umsetzung. Handelt ein System immer zu derselben Zeit oder kann ein Signal zu jeder Tageszeit kommen? Dies ist wichtig zu beachten. Was machst du, wenn ein Signal um vier Uhr nachts kommt und du schälfst und es daher verpasst oder du kurz nicht am PC bist?

2. Stepper

Das Tool, das wir eben schon angesprochen haben, ist der Stepper. Wir können uns, wie wir im Video unten zeigen, beliebige Ranges einzeichnen und Werte, wie die bisherige Tagesrange, Hoch, Tief, etc. anzeigen lassen. Des Weiteren können wir uns eine Art Excel aufbauen, die die gewünschten Werte automatisch einträgt und wir diese dann per Kopieren und Einfügen in unsere Exceltabelle übernehmen können.

3. Programmierung

Wir programmieren unsere Idee und lassen sie vom Computer auswerten und statistisch erfassen. Dadurch sind wir schneller und genauer, als wenn wir das System Tag für Tag per Hand durchgehen. Variablen sind schnell änderbar.

4. Parametertesting

Der Computer sagt uns, was der beste Stop ist, was die beste Exit Uhrzeit ist usw.

Hier müssen wir allerdings stark aufpassen, was wir in einem weiteren Artikel genauer beschreiben werden. Denn, wer glaubt, dass man einfach den Computer aus einer Milliarden Kombinationen die Beste raussuchen lässt und eine Cashkurve bekommt, die wie eine Gerade nach oben zeigt, der täuscht sich. Wenn es so einfach wäre, wäre das sehr schön und wir könnten bald in Frührente gehen. Aber glaub mir, das ist nicht der Fall.

Wir beschäftigen uns damit schon eine ganze Zeit lang und es gibt viele Dinge, die zu berücksichtigen sind. Trotzdem können wir dies sehr gut nutzen und bekommen wertvolle Informationen über die Märkte. Es könnte z.B. herauskommen, dass ein und dasselbe System auf zwei Märkten gut performt. Der erste Markt braucht ein Stop von 50 Ticks. Bei dem zweiten Markt ist ein Stop von 50 Ticks aber zu klein und das beste Ergebnis lautet hier 70 Ticks. Die Information, die wir bekommen ist, dass der zweite Markt mehr schwankt, was wir nun wieder für uns nutzen können, indem wir z.B. nachkaufen.

5. Testen

Wir setzen in unsere Programmierung die gewählten Parameter, wie Stop, Time Exit etc. ein und schauen uns jeden einzelnen Trade an. Wir prüfen, ob jeder Trade zu 100 % richtig ist und ob wir alles beachtet haben, wie z.B. Sommer/Winterzeitumstellung, Feiertage oder Newstage, an denen wir manche Systeme nicht handeln. Wenn es Fehler gibt, korrigieren wir diese und müssen das System aufs Neue testen.

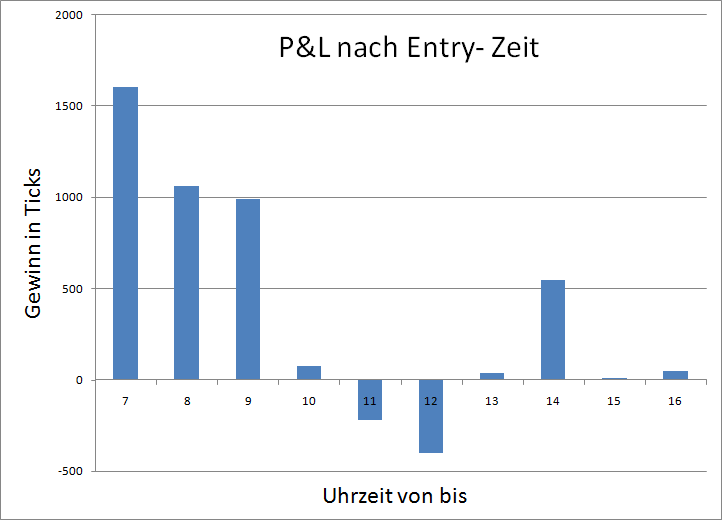

Dieser Schritt kostet viel Zeit. Aber es geht später um Geld und da können wir uns keine Fehler erlauben und müssen uns sicher sein, dass alles stimmt. Ein großer Vorteil der Tests ist, dass wir dadurch neue Ideen und Regelmäßigkeiten sehen. Eines der letzten Systeme, die wir entwickelt haben ist im Bereich Systeme, unter Gold Daytrading zu finden. Dort haben wir durch das Anschauen jedes Trades festgestellt, dass viele Trades mittags nicht so gut performen und eher Verluste machen.

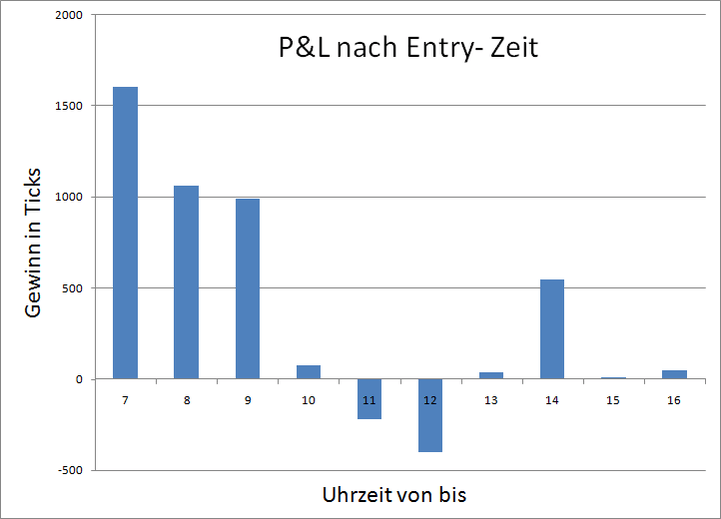

Nun haben wir in der Programmierung die Entry Uhrzeit eingetragen und haben uns dies ausgeben lassen. Mit dem Wert haben wir in Excel ein Diagramm erstellt, wo wir den Gewinn nach Uhrzeit dargestellt haben. Unten im Bild sehen wir die Ergebnisse. Der erste Balken stellt die Trades, mit einem Entry von 7 bis 8 Uhr dar usw. Man sieht deutlich, dass Trades ab 10 Uhr nicht mehr profitable sind. Daher handeln wir das System nur noch bis 10 Uhr, was uns Zeit und Geld spart.

6. Filter

Im Laufe unserer Tradinglaufbahn haben wir immer mehr Filtermöglichkeiten entwickelt, die jedes Handelssystem profitabler gemacht haben. Filter sind sehr wichtig und von großer Bedeutung. Daher haben wir dieser Thematik auch eine eigene Rubrik gewidmet. Die Bedingungen für einen erfolgreichen Trade sind nicht an jedem Tag gegeben. Deswegen benutzen wir eine Reihe von Filtern, die uns an schlechten Tagen aus dem Markt raushalten. Natürlich funktioniert das nicht immer und Filter sind kein heiliger Gral aber sie sind durchaus eine der, wie wir finden, wichtigsten Elemente eines Tradingsystems.

Wir handeln weniger und machen mehr oder mindestens gleich so viel Gewinn, was den Erwartungswert deutlich erhöht. Wir haben schon Cashkurven gesehen, die super aussahen und wenn wir dann einmal den Gesamtgewinn durch die Anzahl der Trades dividiert haben, blieben ca. 2 Ticks Erwartungswert pro Trade. Dort ziehen wir die Gebühren und die Slippage ab und sind faktisch auf null. Im Trading lautet eine sehr wichtige Regel, wie bei so vielem im Leben: Weniger ist mehr. In der Rubrik Filter werden wir dir dazu ein paar Beispiele unserer eigenen Systeme vorstellen und eine kleine Auswahl der Filter präsentieren.

7. Forwardtest

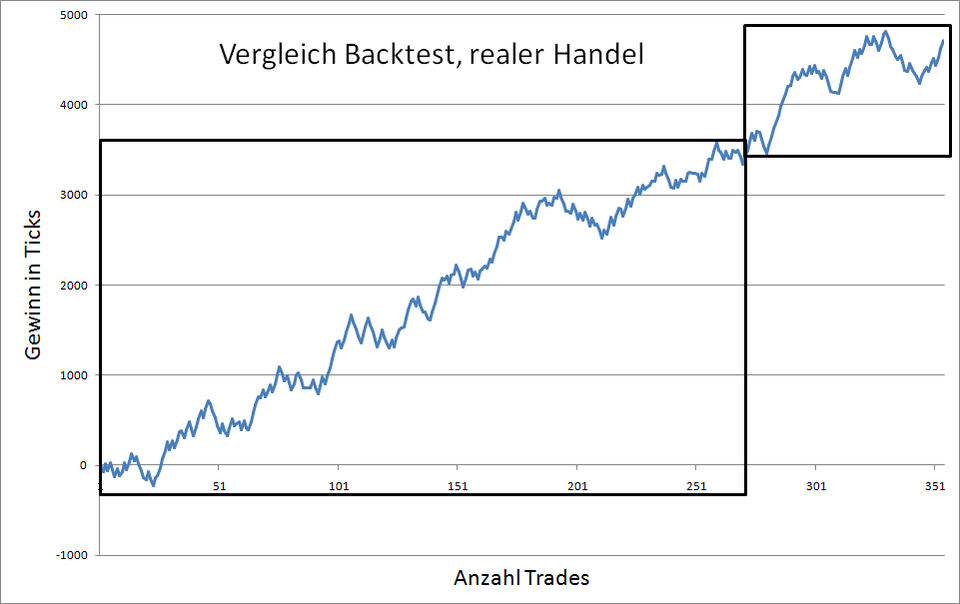

Der Forwardtest ist unser Test in die "Zukunft", um zu sehen, wie unser System nach dem Backtest performt. Dabei testen wir das System mit allen Daten, die uns zur Verfügung stehen, bis auf das letzte halbe Jahr. Wenn wir im Juli 2016 ein System testen möchten, dann testen wir bis Ende 2015 und stellen das System mit 100 % eindeutigen Regeln fertig. Nun schauen wir uns an, wie das System in 2016 performt. Unten im Bild wurden alle Trades rechts der Linie in 2016 gehandelt. Fällt dieser Forwardtest ähnlich aus, wie der Backtest oder sogar besser, dann nehmen wir das System in unser Portfolio auf und handeln es mit echtem Geld.

8. Test und Excel

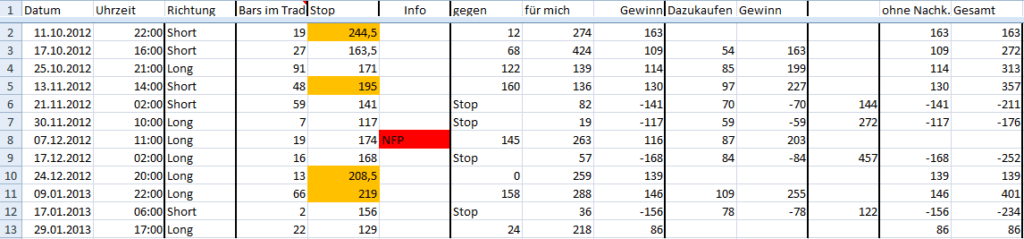

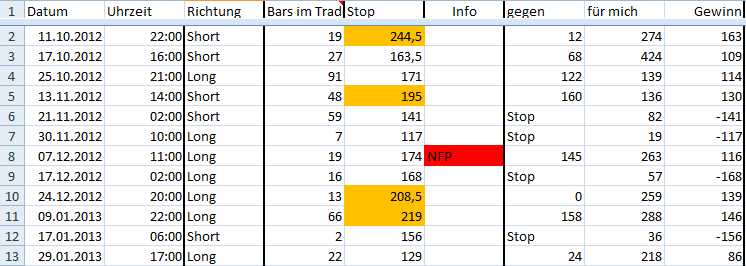

Wenn der Forwardtest zufriedenstellend ausgefallen ist, dann schauen wir uns nun noch einmal jeden Tag an und tragen jeden Trade in eine Exceltabelle ein. Je nach System betrachten wir unterschiedliche Zusatzwerte, die wir für dieses System als hilfreich erachten. Das sind z.B.:

- Pro und Contra während des Trades

- Entryuhrzeit

- Wochentag

- Werte unserer Filter

- besondere Werte je nach System

usw.

So gehen wir noch einmal sicher, dass wir auch keinen Fehler gemacht haben.

9. Nachkaufen

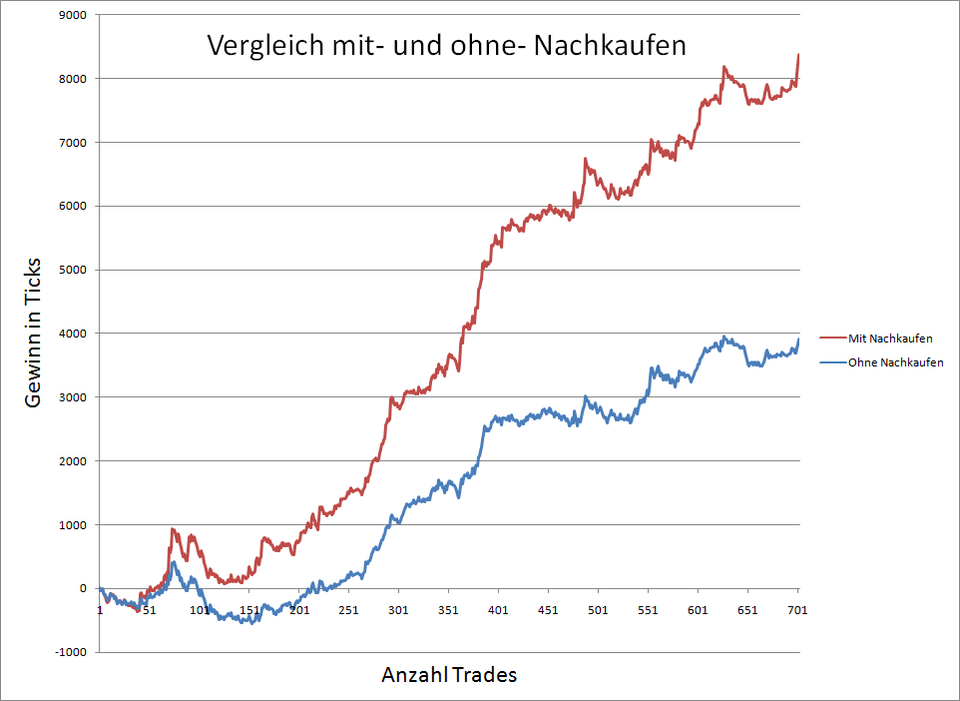

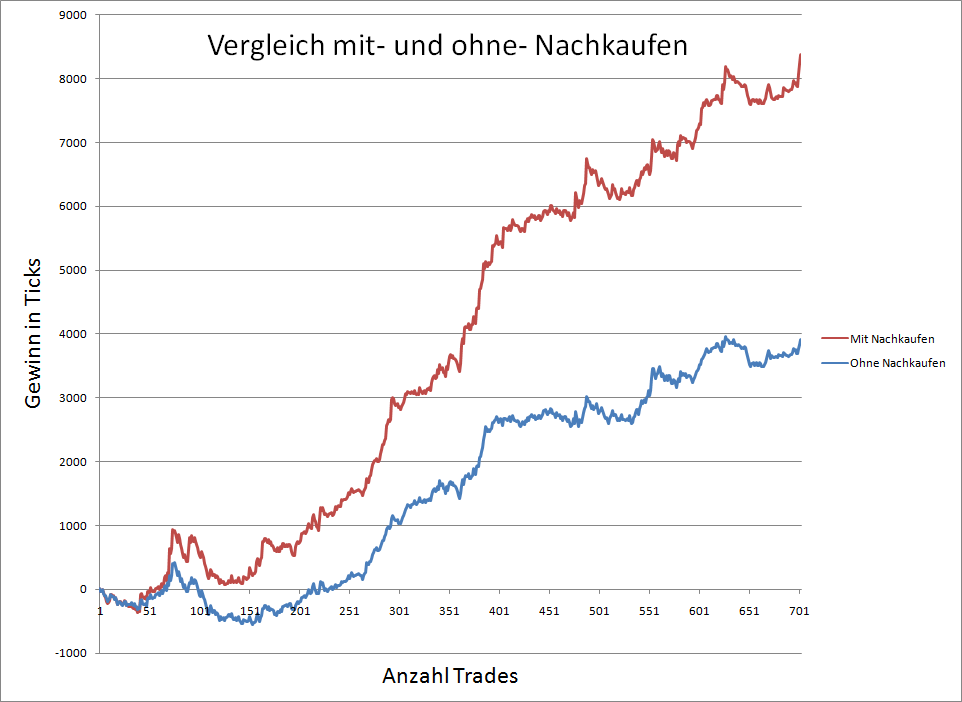

Nun ist das Tradingsystem so gut wie fertig. Im letzten Schritt (Positionsmanagement ist ein Thema für sich und gehört natürlich auch dazu) untersuchen wir, ob es einen profitablen Nachkauflevel gibt. Die unterschiedlichen Arten des Nachkaufens, die wir anwenden, zeigen wir dir in der gleichnamigen Rubrik. Wir verwenden das Nachkaufen bei vielen unserer Systeme. Es verbessert jedes System deutlich und führt zu einer erhöhten Performancesteigerung. Im folgenden Bild siehst du eins unserer Systeme ohne Nachkaufen in Blau und einmal mit Nachkaufen in Rot. Die Linie ist hier wieder die Abgrenzung zwischen Back- und Forwardtest bzw. Livehandel.

10. Handeln

Hierzu brauchen wir nicht viel zu sagen. Leg einfach los. Du kannst noch darauf achten, wann du ein System einschaltest. Das sind kleine Feinheiten, mit denen du im Laufe der Zeit Erfahrung sammeln wirst. Aber grundsätzlich ist es wichtig einfach loszulegen. Wenn dein System einen positiven Erwartungswert hat, dann ist der Einstieg auf Dauer zu vernachlässigen. Wichtig ist allerdings, dass du so viel Geld für dieses System zur Verfügung stellst, dass du den Draw Down, der jederzeit auftreten könnte, durchhandeln kannst. Das beste System der Welt bringt dir nichts, wenn du schon nach zwei ausgestoppten Trades pleite bist.

Auswertungen

Profitable Trader betreiben alle Statistik.

Durch das Steppern bekommen wir schnell viele Ideen, die wir dann programmieren und an unseren Systemen testen. Eine Reihe von Werten führen wir aber immer mit:

- Datum

- Pro

- Contra

- Tagesrange

- P&L

- Wochentag

- Long/Short

- Die Werte unserer Filter

Je nach System achten wir noch auf weitere Werte, die aber nur speziell bei dem jeweiligen System brauchbare Informationen bieten und wir diese für andere Systeme nicht benötigen. Im folgenden Bild findest du einen Auszug aus einer unserer Excel-Tabellen, die wir für jedes System anfertigen. Wir haben die Bars, die wir in jedem Trade investiert sind, hinzugefügt, weil wir hier eine Besonderheit des Marktes festgestellt haben, die wir auswerten und nutzen möchten. Wenn der Trade sehr schnell, d.h. nach wenigen Bars, in unser Target läuft, läuft er oft noch deutlich mehr in unsere Richtung.

Stop

Wie verwendet man Stops?

Stops richtig zu setzen ist sehr wichtig für den Erfolg an der Börse. Es steigert den Gewinn und sorgt mitunter dafür, dass du lange am Markt bleibst. Was du für Fehler machen kannst und wie wir die Stopsetzung handhaben erfährst du hier.

Mach bitte nicht den allgemeinen Fehler Stops nach Gefühl und Wohlbefinden zu setzen. Den Markt interessiert es nicht, mit welchem Stop du dich wohlfühlst. Wir haben bisher noch kein profitables System entwickelt, das einen kleinen Stop hat. Wobei das hier natürlich auch Ansichtssache ist. Für den einen sind 30 Ticks viel, für den anderen ist das wenig. Es ist einfach wichtig zu verstehen, dass der Erwartungswert hoch genug sein muss, dass wir abzüglich der Slippage und der Kosten noch Gewinne erzielen. Und wenn wir sagen wir mal ein System haben, das einen Stop von 10 Ticks und ein Target ebenfalls von 10 Ticks besitzt. Wie wollen wir da Gewinne erzielen? Selbst wenn das System gut ist, wird von dem Gewinn nichts übrig bleiben da die Slippage und die Gebühren prozentual von unserem Erwartungswert pro Trade viel zu hoch sind.

Setze Stops nicht danach, was du bereit bist zu riskieren. Es gibt Viele, die sich z.B. wohlfühlen, wenn sie maximal 500 Euro pro Trade riskieren. Dieser Gedanke ist zwar grundsätzlich nicht falsch, da du schon einmal das Risiko begrenzt, aber wie oben schon erwähnt interessiert den Markt das nicht, was wir möchten. Wir müssen uns an den Markt anpassen und nicht umgedreht. Wer das nicht versteht und respektiert, wird dort nicht lange überleben. Was wäre denn, wenn wir bei einem super System, dass mehr als 100% Rendite im Jahr erwirtschaftet einen Stop von 1.000 Euro pro gehandelten Kontrakt benötigen, weil der Markt einfach heftiger schwankt? Welchen Grund sollte es geben, dass wir dieses System nicht handeln wenn es in Summe Geld verdient? Hier kann ich dir sagen, das was sich an der Börse gut anfühlt, wird in der Regel schlecht für dein Konto sein und das was sich schlecht anfühlt, ist oft ein großer Gewinn.

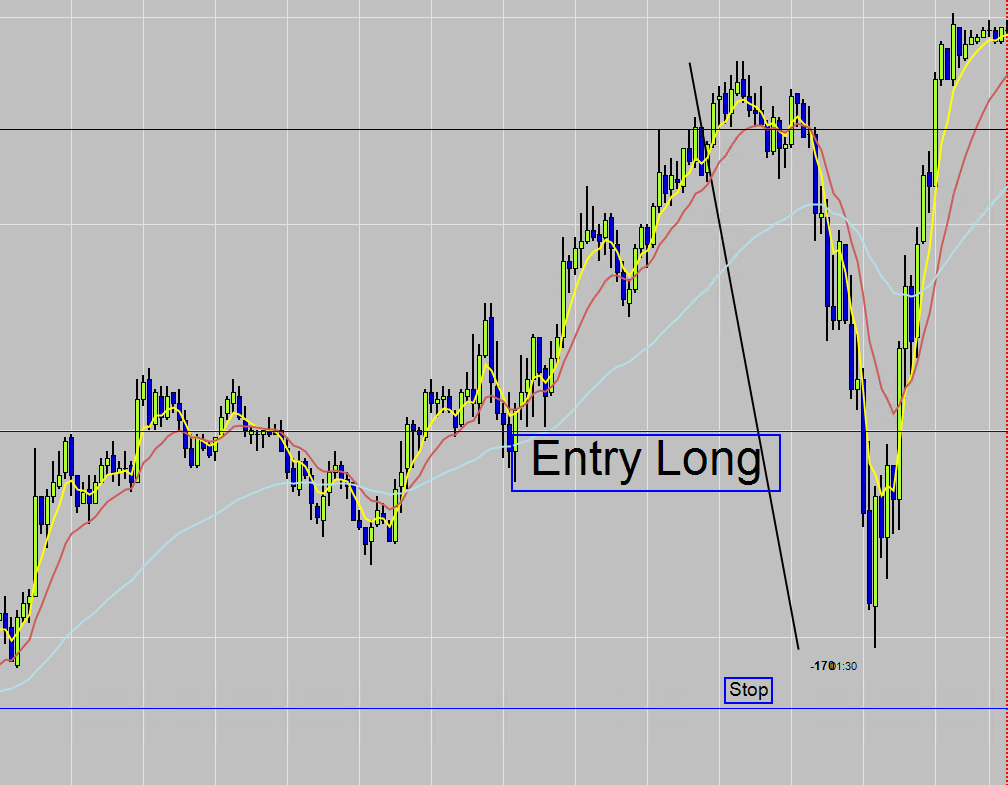

Bitte zieh den Stop nicht nach. Wir haben uns intensiv damit beschäftigt und es führt bestenfalls dazu, dass wir keine Veränderung im Gewinn haben. Meistens verschlechtert es das System. Du hast nur Aufwand, aber keinen Nutzen. Der Markt braucht einfach etwas Platz und den müssen wir ihm auch geben. Viele haben Angst, wenn sie schon einmal stark im Gewinn sind, diesen wieder abzugeben. Aber das gehört dazu. Es passiert nicht oft, aber es kommt natürlich vor. In dem folgenden Bild haben wir zwei Mal nachgekauft. Wir waren bereits stark im Gewinn und wurden, da wir den Stop nachgezogen haben, ausgestoppt. Wie du siehst, hätten wir mit dem Ursprungsstop einen schönen Gewinn realisiert. Die obere blaue Linie ist unser Einstieg Long. Die untere blaue Linie ist unser Stop, wenn wir ihn nicht nachziehen.

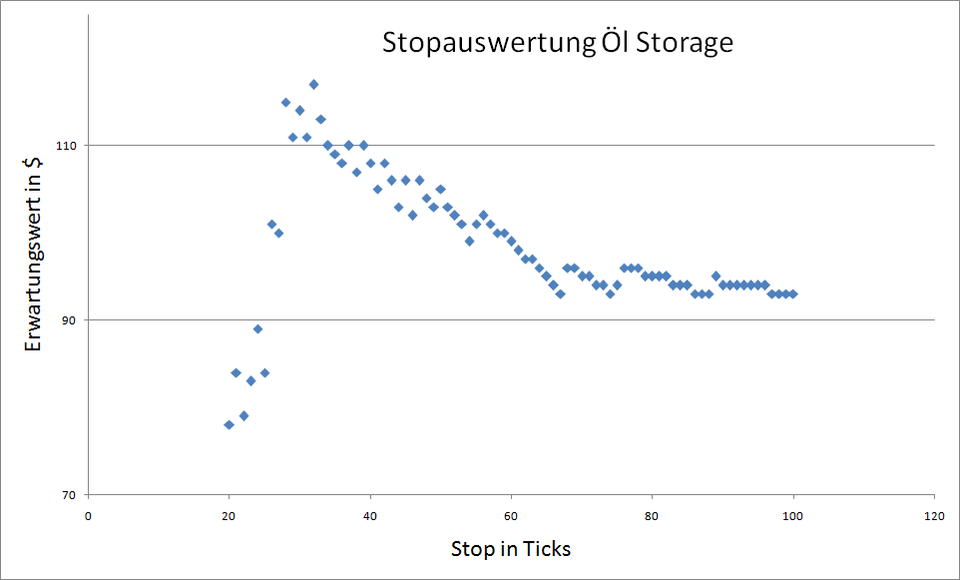

Wir werten alle Stops, die wir setzen statistisch aus. In dem unteren Bild siehst du sehr gut, wie sich der Erwartungswert verändert, je nachdem, welchen Stop wir verwenden. Jeder Punkt entspricht einem Stop in Ticks. Wir wählen beispielsweise einen Stop von 20 Ticks und testen das System. Wir haben einen Erwartungswert von ca. 80$ pro Trade. Dies wiederholen wir mit einem 21 - 100 Ticks Stop und schauen uns an, wie sich der Erwartungswert verändert. Ein zu kleiner Stop führt zu einem schlechteren Ergebnis, als ein Stop um die 30 Ticks herum. Ein zu großer Stop verschlechtert das Ergebnis ebenfalls. Der optimale Stop liegt hier bei 32 Ticks. Wie wir den Stop auswählen, mit dem wir live handeln und welche Erfahrungen wir mit der Stopsetzung gemacht haben, beschreiben wir ausführlich in unserem Buch.

Filter

Welche Filter machen im Trading Sinn?

Wir haben im Laufe unserer Tradinglaufbahn einige Filter entwickelt, die unsere Systeme stark verbessern. Wichtig ist uns, dass wir erklären können, wieso der Filter funktioniert. Z.B. handeln wir manche Systeme nicht an Non Farm Payrolls Tagen. Die Ausschläge sind oft sehr groß und daher werden wir ausgestopt, obwohl wir vielleicht ohne den Ausschlag einen Gewinn gemacht hätten. Dies macht für uns Sinn und daher handeln wir an dieser News manche Systeme nicht.

Filter sind von sehr großer Bedeutung und verbessern jedes unserer Systeme deutlich. Die bisher von uns beste Performancesteigerung bei einer Anwendung mit Filter war eine Verfünffachung des Erwartungswertes. Filter gehören zu jedem System dazu, denn nicht an jedem Tag sind die Chancen auf einen Gewinn gegeben. Wir handeln lieber weniger und wählen selektiv die guten Signale aus. In unserem Buch, stellen wir dir eine Reihe unserer Filter genauer vor und zeige dir Cashkurven mit und ohne Filter, sodass du genau siehst, wie sich das System verändert. Wir gehen auch genau auf die Auswirkungen der Filter auf Erwartungswert, Draw Down, usw. ein.

Nachkaufen

Wann und wie kaufen wir nach?

Wir testen für jedes unserer Systeme, ob es einen profitablen Nachkauflevel gibt. Die Performance bei den Systemen, bei denen wir nachkaufen, wird durchschnittlich um über 70 % gesteigert. Dabei unterscheiden wir zwischen den verschiedenen Varianten, die wir dir gleich vorstellen und die wir je nach System anwenden.

- Nachkaufen im Gewinn bei gleichbleibendem Risiko

- Nachkaufen im Verlust

- Nachkaufen nach einer bestimmten Zeit

Nachkaufen im Gewinn

Wir kaufen bis zu zwei Mal nach, wenn wir ein bestimmtes Signal bekommen und nur, wenn wir im Gewinn sind. Den Stop passen wir so an, dass unser Risiko nicht erhöht wird. Wir ziehen also den Stop nach, was im Allgemeinem, wie wir bisher festgestellt haben ein absoluter Gewinnkiller ist. Wir kaufen allerdings nur sehr selektiv nach und daher funktioniert es in diesem Fall. Die 2 Cash Kurven zum Vergleich siehst du im folgenden Bild.

Nachkaufen im Verlust

Nachkaufen im Verlust wenden wir bei den meisten Systemen an. Von vielen verschrien, ist dies doch eine sehr profitable Technik. Viele verwechseln es allerdings mit, immer weiter nachkaufen im Verlust und irgendwann wird es schon für mich laufen und dann mache ich einen großen Gewinn, ohne dass ich einen Stop verwende. Wir kaufen aber ausschließlich mit System im Verlust nach und da wir sowohl Long, als auch Short handeln gilt das Nachkaufen in beide Richtungen.

Wir haben einen Punkt statistisch ausgewertet, an dem wir, wenn wir im Verlust sind, noch einmal dieselbe Position, wie die des Ursprungstrades nachkaufen. Der Nachkaufpunkt kann sowohl variabel sein, z.B. 50 % des Stops oder ein fester Wert in Ticks. Das Risiko wird nun erhöht (anders geht es nicht, da wir dem nachgekauften Trade auch etwas Platz lassen müssen). Wir können auch auswerten, ob der Stop des Nachkauftrades am selben Preis liegt, wie der des Ursprungstrades oder ob wir ihn weiter oder näher an den Einstieg legen müssen.

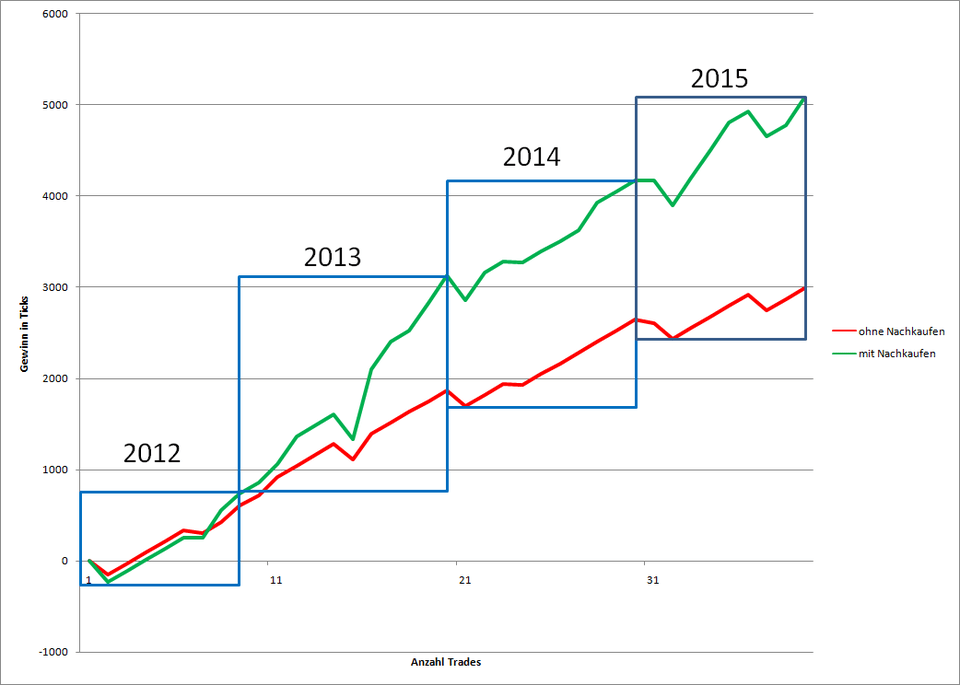

Nachkaufen nach Zeit

Dies ist ein sehr interessanter Ansatz, mit dem wir uns auch erst seit Kurzem beschäftigen. Bisher haben wir ihn nur für ein Swingtradingsystem angewandt. Hier haben wir festgestellt, dass wir nach einer bestimmten Anzahl an Tagen im Trade noch mal nachkaufen können. Der Nachkauftrade hat einen eigenen Stop und Target, sodass es vorkommen kann, dass ein Trade bereits ins Target oder Stop gelaufen ist und der Andere noch läuft. Diesen sehr interessanten und profitablen Ansatz werden wir auch bei Daytradingsystemen testen.

Indikatoren

Wir stellen dir hier einige unserer Indikatoren vor. Sehr interessant ist unser Trend Indikator, der uns mit einer hohen Wahrscheinlichkeit vorhersagt wann es einen Trend gibt oder nicht. Wenn du noch etwas weiter runter scrollst, findest du unten noch den Magic Lines Indikator.

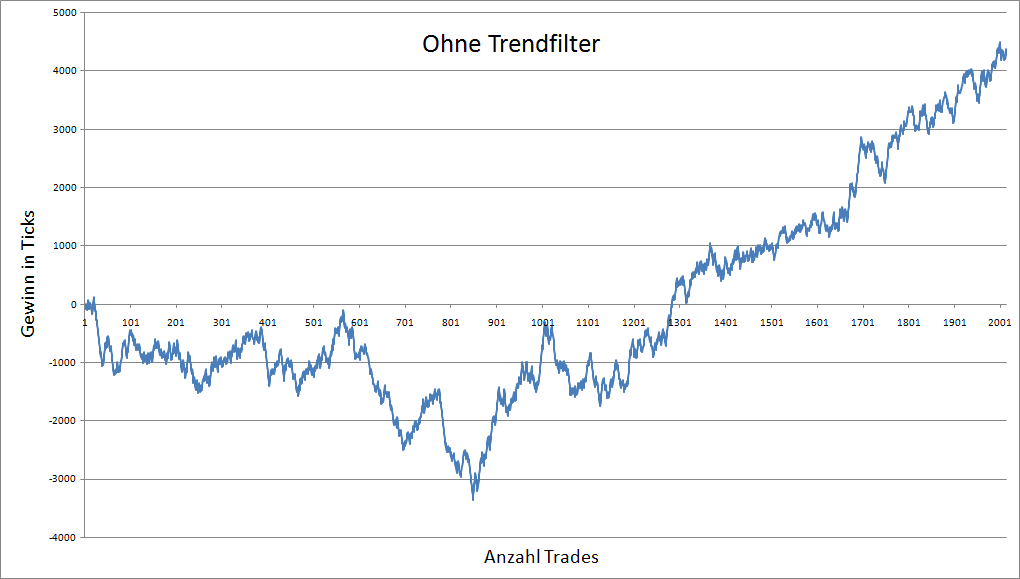

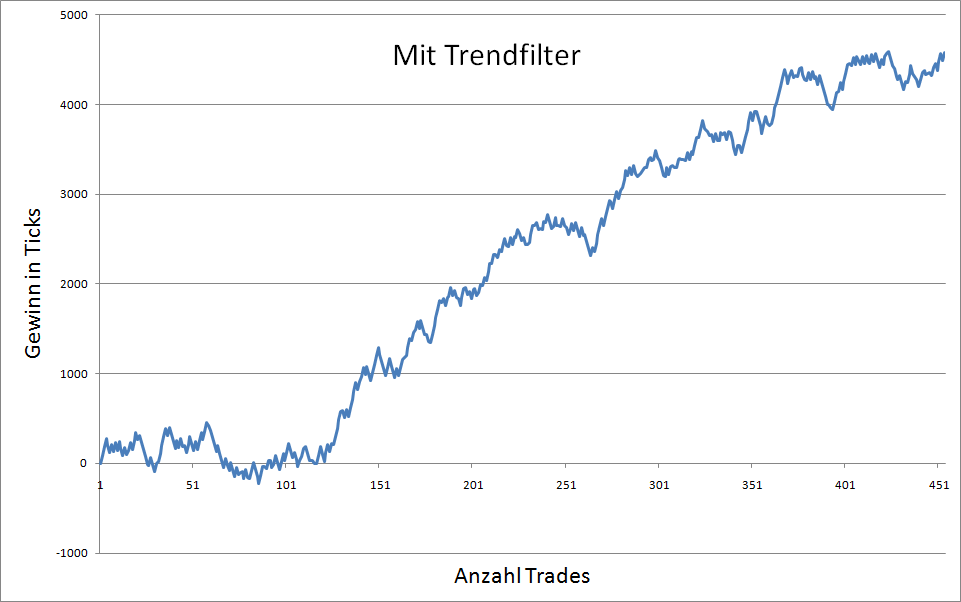

Trend Indikator

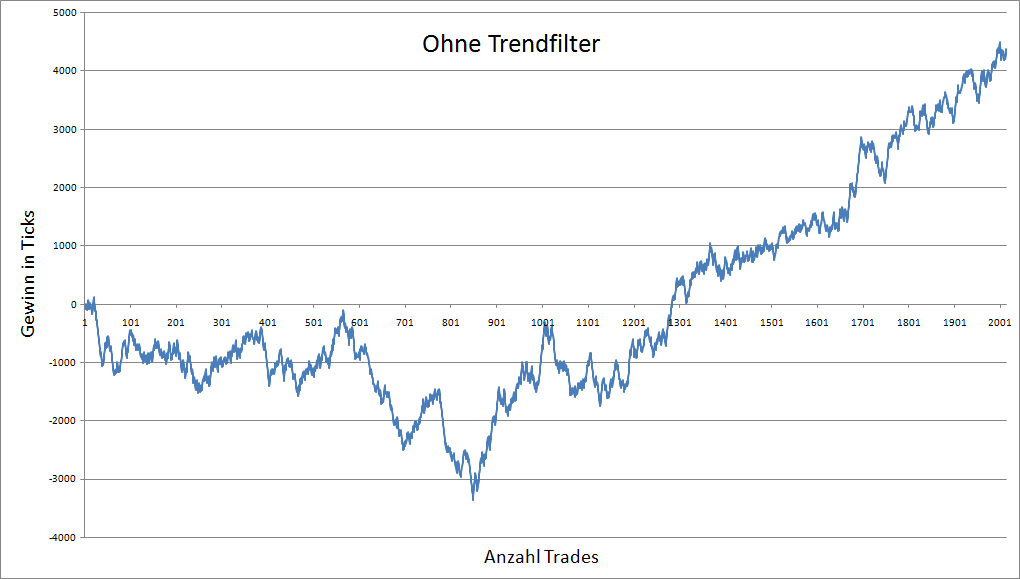

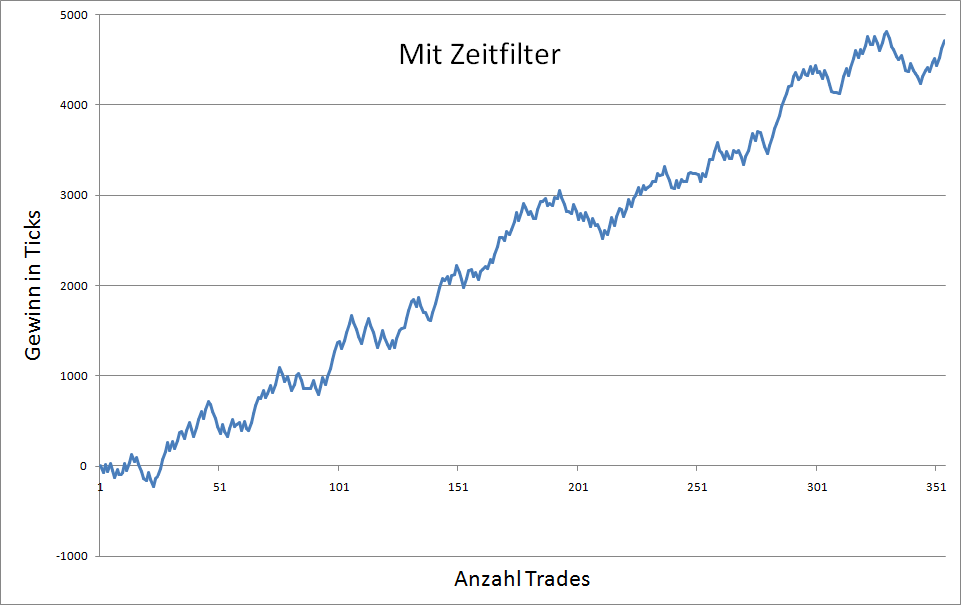

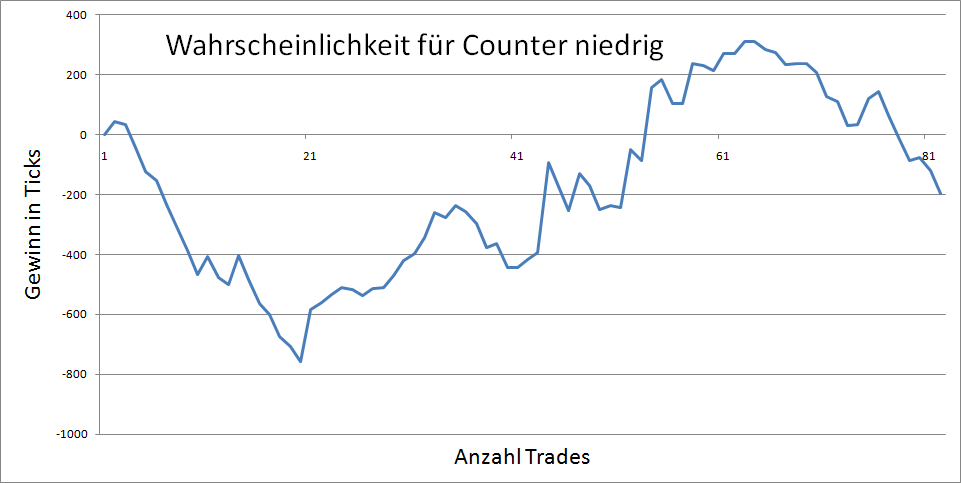

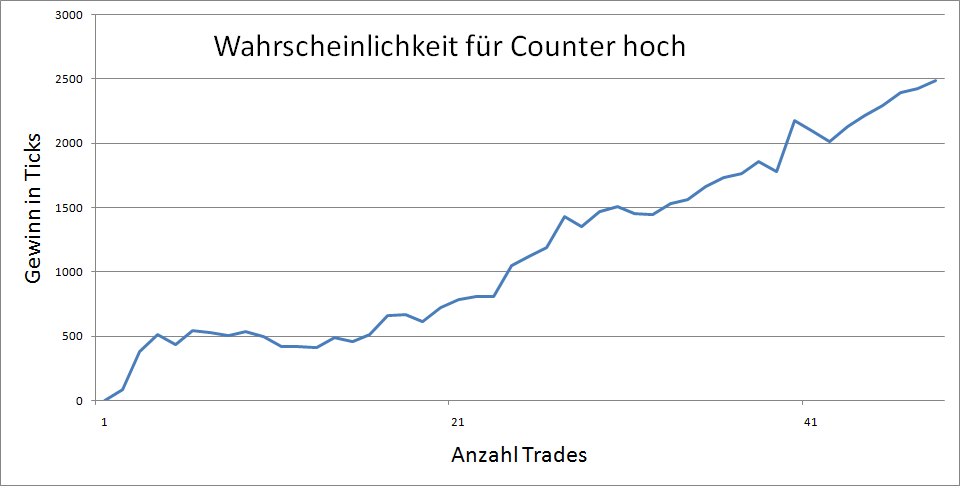

Der Trend Indikator ist eine mathematische Berechnung, die uns mit einer hohen Wahrscheinlichkeit vorhersagt, ob der nächste Handelstag trendig oder eher untrendig wird. Dieser Indikator kommt bei fast jedem unserer Daytradingsysteme zur Anwendung, weil er die Ergebnisse deutlich verbessert. Wenn die Wahrscheinlichkeit für einen Trend hoch ist, handeln wir vermehrt Breakouts. Ist die Wahrscheinlichkeit auf einen Trend niedrig, handeln wir Counter. Es macht keinen Sinn ein System an jedem Tag zu handeln. Sinnvolle Indikatoren steigern das Gesamtergebnis deutlich. Die folgenden zwei Bilder sind ein Vergleich eines unserer Systeme mit und ohne Trend Indikator.

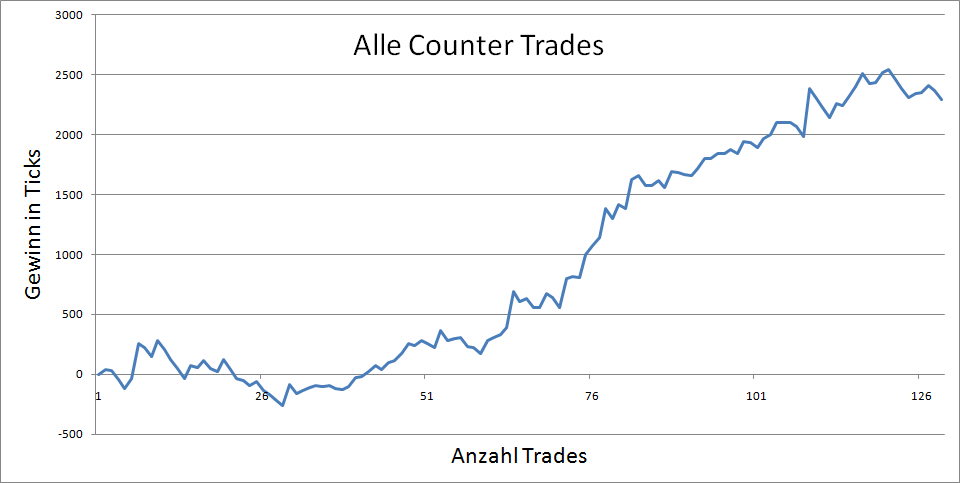

Auf den folgenden Bildern siehst du die Counter Trades eines unserer Daytradingsysteme. Im ersten Bild siehst du alle Trades. Anschließend sind die Cash-Kurven sortiert je nachdem ob unser Trend Indikator uns anzeigt ob die Wahrscheinlichkeit für einen Trend hoch oder niedrig ist. Wenn die Wahrscheinlichkeit für einen Trend niedrig ist, funktionieren Counter Trades deutlich besser, wie du an der Cash-Kurve ganz unten sehen kannst.

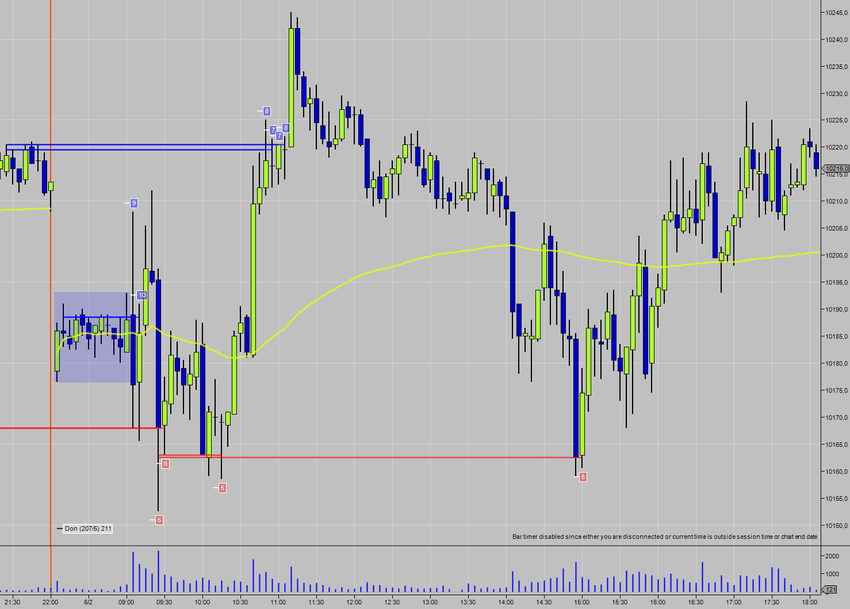

Magic Lines im DAX

Die Magic Lines sind Linien, an denen der Kurs oft wieder in die Gegenrichtung dreht, wenn wir bestimmte Gegebenheiten vorfinden. Das geschieht natürlich nicht immer und wir möchten auch nicht jedes Signal handeln und wählen, durch bestimmte weitere Bedingungen, sehr selektiv aus, was wir handeln. Damit bekommen wir super Signale, die wir sehr profitabel umsetzen können. Wir zeigen dir weiter unten sehr interessante Auswertungen, die uns selbst überrascht haben.

Was zeigen diese sehr interessanten Auswertungen?

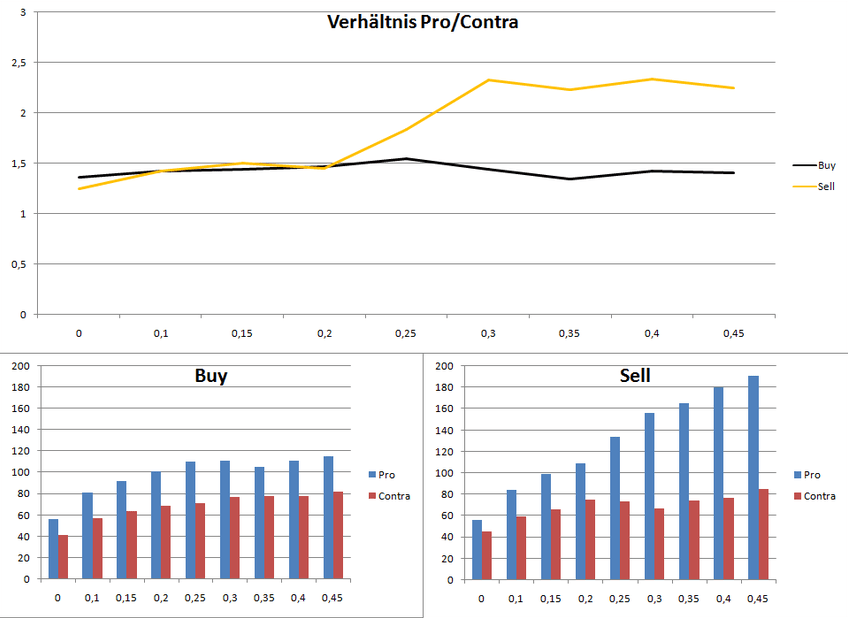

Wir haben anhand eines Datensatzes von über 12.000 Signalen untersucht, wie weit der Kurs von diesem Signal aus bis zum Handelsende für und gegen uns läuft. Dabei haben wir einen Filter angewandt, der einen Wert zwischen 0 und 1 liefert. Die Signale wurden in Kauf- (Buy) und Verkauf- (Sell) Signale unterteilt. Der Auswertungszeitraum beläuft sich von Februar 2009 bis September 2016 auf dem FDAX. Die x-Achse zeigt den Filterwert und alle Signale aufsummiert, die über diesem Wert liegen, an. Die y-Achse stellt das durchschnittliche Pro und Contra für jedes Signal dar. Werte größer 0,5 haben wir in dieser Statistik nicht erfasst, da sie Vergleichsweise zu wenig auftreten.

Nehmen wir beispielsweise einmal den Wert 0,25 aus dem Buy Diagramm. Dieser sagt uns, dass alle Kaufsignale, mit einem Filterwert über 0,25 im Durchschnitt 110 Ticks für und 71 Ticks gegen uns laufen. Bis auf ein paar wenige Ausnahmen erhöht sich sowohl der Pro, als auch der Contrawert mit steigendem Filterwert. Das ist ein sehr erstaunliches Ergebnis und alleine diese Aussage ist sehr wertvoll. Im oberen Diagramm haben wir das Pro durch das Contra dividiert. So kannst du sehr schön sehen, dass der Trade im Durchschnitt bei einem solchen Signal, das unser Indikator erzeugt, das mehr als 1,5 fache für uns läuft, im Vergleich zu dem, was er gegen uns läuft.

Bei den Verkaufssignalen bekommt wir tatsächlich sogar ab einem Wert über 0,3 das mehr als 2,3 fache. Die roten Contra-Balken sind auf der Kauf-, wie auf der Verkaufsseite sehr ähnlich. Beide starten mit ca. 40 Ticks und enden mit ca. 80 Ticks. Nur können wir bei den Selltrades deutlich mehr rausholen, als dies auf der Kaufseite der Fall ist. Wir könnten argumentieren, dass die Kurse meist stärker fallen, als sie steigen. Bei über 12.000 Signalen, die ausgewertet wurden, ist dies aber sicher kein Zufall. Aus diesen Informationen werden wir uns nun ein Tradingsystem bauen.

Gold Daytrading

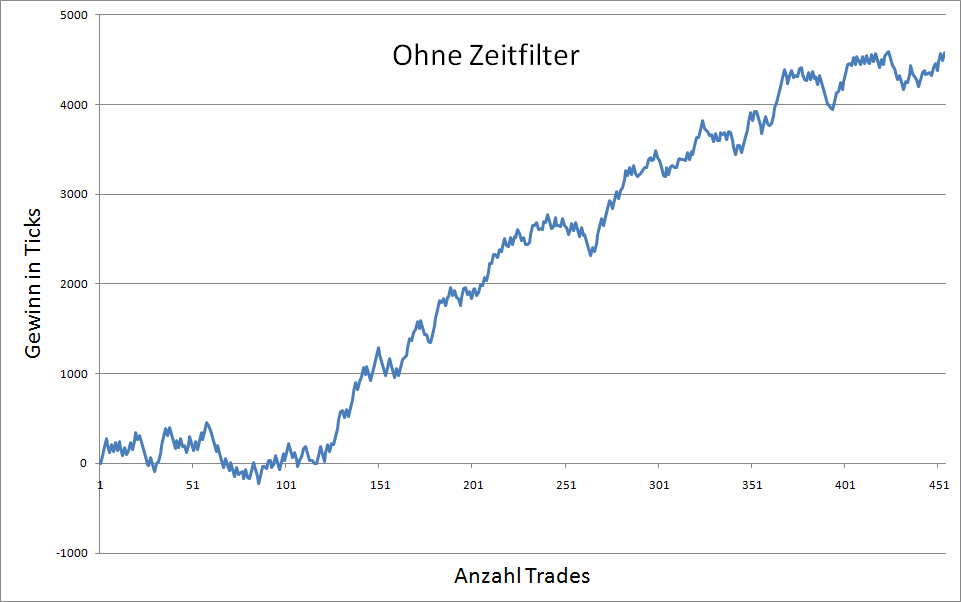

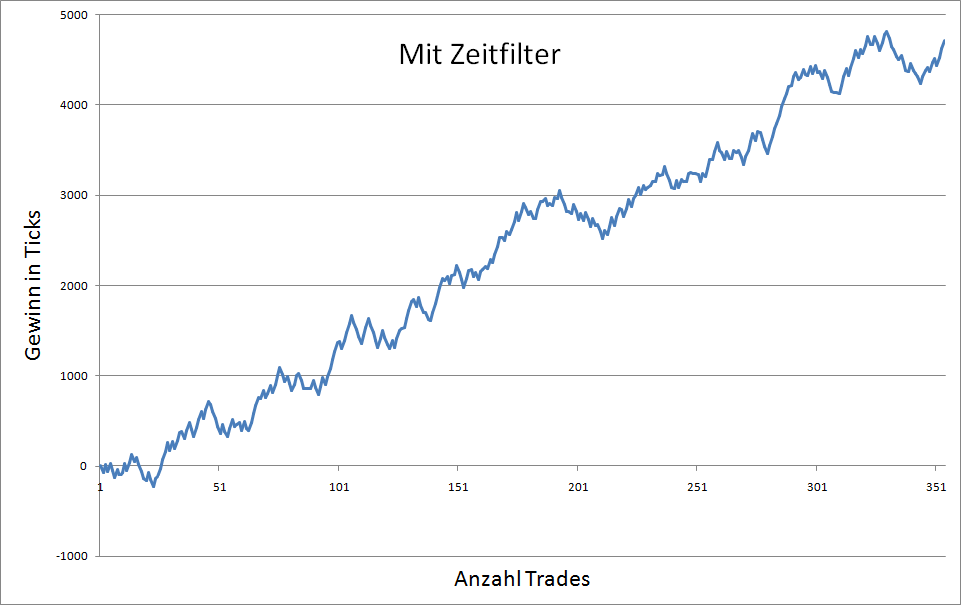

Wir handeln bei diesem System einen ganz einfachen Ausbruch aus einer vordefinierten Range und verwenden lediglich einen Trendindikator, der uns anzeigt, wann die Wahrscheinlichkeit für einen Trend erhöht ist. Der Stop und das Target sind fix. Ein Zeitfilter macht ebenfalls Sinn, wie wir sehen. Die Skalierung, der y-Achse, bezieht sich auf einen gehandelten Kontrakt.

Die Auswertung beginnt Ende 2011. Haltedauer pro Trade liegt durchschnittlich bei drei Stunden. Wir zeigen hier zwei Vergleichscashkurven, die Erste ohne Zeitfilter, die Zweite mit und ein Diagramm zur besseren Visualisierung. Wir machen mit dem Filter weniger Trades und haben ein ähnliches Ergebnis, bei einem kleineren Draw Down. In Diagramm drei siehst du den Gewinn verteilt auf die Entryzeit. Wir haben die Entryuhrzeit des Trades untersucht und dabei alle Trades mit einem Entry von 7-8 Uhr in dem ersten Balken dargestellt usw. Du siehst, dass ein Entry nach 10, bzw. 11 Uhr nicht mehr zur Performance beiträgt.

Gold Swingtrading

Ausschlaggebend ist eine vordefinierte Schwelle eines unserer Indikatoren. Wenn diese erreicht wird, schauen wir uns die Kursentwicklung der letzten x Bars an und treffen daraufhin eine Handelsentscheidung. Die Skalierung, der y-Achse, bezieht sich auf einen gehandelten Kontrakt. Die Auswertung beginnt Anfang 2012. Haltedauer pro Trade liegt durchschnittlich bei fünf Handelstagen. Vor den Non Farm Payrolls schließen wir spätestens unsere Positionen, wenn sie bis dahin noch nicht ins Target oder den Stop gelaufen sind.

S&P 500 Mini Daytraining

Wir warten die ersten Minuten der US Handelseröffnung ab und positionieren uns je nach Größe der Eröffnung pro oder antizyklisch. Hier hat sich herausgestellt, dass ein variabler Stop sinnvoll ist. Wir kaufen bei bestimmten Gegebenheiten bis zu zwei Mal nach. Die Skalierung, der y-Achse, bezieht sich auf einen gehandelten Kontrakt. Der senkrechte Strich ist die Abgrenzung von Backtest zu dem, was wir real gehandelt haben.

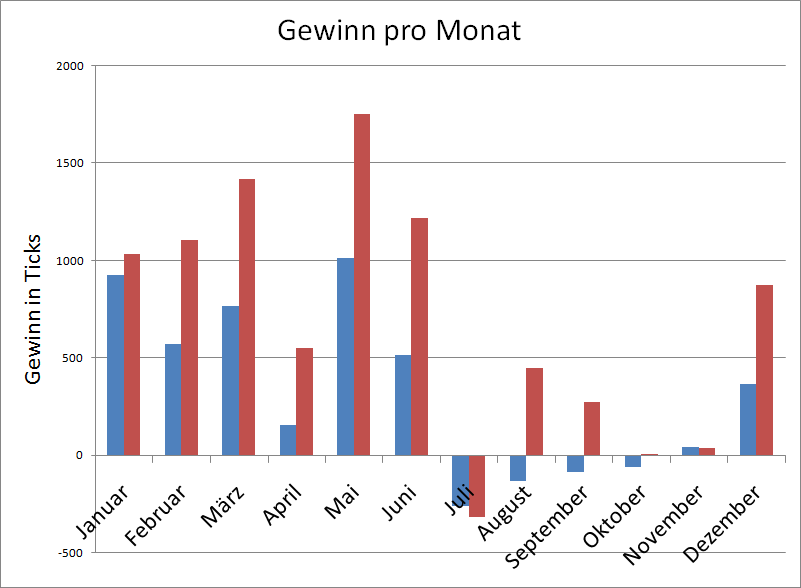

Die Auswertung beginnt Mitte 2010. Haltedauer pro Trade liegt durchschnittlich bei vier Stunden. An Non Farm Payrolls Tagen und FOMC Meetings handeln wir dieses System nicht, da die Statistik zeigt, dass diese Tage überdurchschnittlich schlechter performen, als die Übrigen. Im Juli fahren viele in den Urlaub und die Volatilität geht oft stark zurück, sodass keine großen Trends und daher auch keine großen Gewinne zu erwarten sind. Du solltest immer auch überprüfen, ob ein Jahr den Durchschnitt eventuell stark beeinflusst oder ob es in jedem Jahr ähnlich ist. In unserem Fall ist es immer ähnlich. Der Juli ist der schlechteste Monat. Das ist auch in diesem Jahr so. Wenn du in den Urlaub fahren möchtest und Angst hast, Gewinne zu verpassen, dann ist der Juli der beste Zeitpunkt dafür.

FOMC Newstrading | FOMC News Gold

Wir handeln mittlerweile vier Newstradingsysteme. Dabei wollen wir uns die Regelmäßigkeiten nach wichtigen News zunutze machen. Wir handeln nicht während der News und auch nicht davor, da diese Bewegungen sehr zufällig sind. Wir warten die News ab und positionieren uns dann ganz in Ruhe. Gold neigt dazu, nach News Trends auszubilden. Die Auswertung beginnt Ende 2009. Wir haben im Durchschnitt etwa 10 Trades pro Jahr. Der Erwartungswert pro Trade liegt bei 102 Ticks.